Reçu fiscal : tout ce qu'il faut savoir pour votre association

Reçu fiscal : tout ce qu'il faut savoir pour votre association

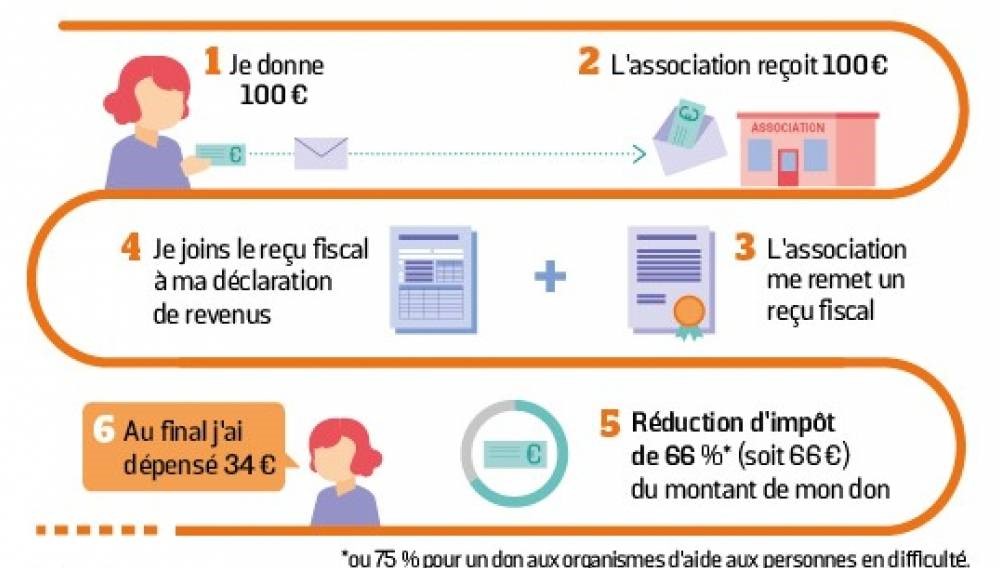

Vous le savez certainement, en France les donateurs peuvent bénéficier d'une réduction d'impôts de 66% sur les sommes versées aux associations et fondations.

Mais pour ce faire, les associations et fondations en question doivent délivrer à leurs donateurs un précieux sésame : un reçu fiscal.

Si votre association a récemment perçu des dons de la part de particuliers, vous avez sans doute prévu de délivrer des reçus fiscaux à vos généreux donateurs...

Mais votre association y est-elle réellement habilitée ? Les dons que vous avez perçus peuvent-ils donner lieu à la délivrance de reçus fiscaux ?

Autant de questions auxquelles nous allons répondre dans cet article !

Voici le programme :

- Quelles associations peuvent délivrer des reçus fiscaux ?

- Quel format doit respecter un reçu fiscal ?

- Quelles informations doit contenir un reçu fiscal ?

- Comment et quand envoyer vos reçus fiscaux ?

- Quelles sont les réglementations en matière de reçus fiscaux ?

C'est parti !

Quelles associations peuvent délivrer des reçus fiscaux ?

Contrairement à ce que certains peuvent penser, toutes les associations ne sont pas habilitées à délivrer des reçus fiscaux.

Pour avoir la possibilité d'émettre des reçus fiscaux, il est impératif de répondre aux 6 critères suivants :

- Votre association exerce son activité en France,

- Le don a été effectué à titre gratuit, sans contrepartie,

- Votre association est une association d'intérêt général,

- Votre association est à but non lucratif*,

- Votre association est ouverte et ne fonctionne pas au profit d'un cercle restreint,

- Les reçus doivent comporter les mentions prévues par un modèle type.

*Petite précision au sujet de la non-lucrativité : certaines organisations du secteur lucratif peuvent être qualifiées d’intérêt général. La sectorisation permet à ces organismes de bénéficier de mécénat. Cependant, ces versements effectués n’ouvrent droit à réduction d’impôts que si les dons sont affectés exclusivement au secteur non lucratif.

Délivrer des reçus fiscaux n'est donc pas à la portée de toutes les associations. Il est très important de s'assurer que son association est habilitée à en délivrer.

Faites donc le nécessaire avant d'engager toute procédure de délivrance de reçus fiscaux.

Quel format doit respecter un reçu fiscal ?

Certaines contraintes de format et de contenu sont à respecter lorsque vous éditez les reçus fiscaux de vos donateurs.

Un reçu fiscal doit impérativement respecter des dimensions comprises entre 10 x 21 cm et 21 x 30,5 cm.

L'administration fiscale recommande néanmoins l'utilisation du format 15 x 21 cm (A5).

Pas de panique à avoir cependant, vous demeurez relativement libre au niveau de la structure.

Vous pouvez tout à fait insérer le nom de votre association ou encore votre logo, par exemple.

L'administration fiscale met à votre disposition un ![]() modèle de reçu fiscal éditable ainsi qu'un modèle officiel, que vous pouvez remplir et imprimer directement.

modèle de reçu fiscal éditable ainsi qu'un modèle officiel, que vous pouvez remplir et imprimer directement.

Cela vous facilitera la tâche et vous permettra de gagner du temps dans la gestion de votre association.

Quelles informations doit contenir un reçu fiscal ?

Ce qu’il faut savoir

Les reçus fiscaux doivent respecter plusieurs impératifs de contenu, notamment les informations suivantes :

- Numéro d'ordre unique : telle une facture, chaque reçu possède un numéro unique,

- Organisme bénéficiaire : vous devez indiquer le nom complet de votre association avec son adresse et l’objet explicite de celle-ci,

- Qualité de l'organisme bénéficiaire : il est important de préciser que votre association est un "organisme d’intérêt général". Vous pouvez le prouver en indiquant la date du décret ainsi que la publication de reconnaissance du statut dans le journal officiel,

- Identification du donateur,

- Montant et date de la somme versée,

- Mode de versement,

- Signature d'une personne habilitée : signature lisible du président ou du trésorier de votre association.

Sachez que l’objet de votre association doit être le plus explicite possible sur votre reçu fiscal. Il est très important d’indiquer que votre association est bien d’intérêt général.

En effet, sans cette précision, votre habilitation à délivrer des reçus fiscaux pourrait être remise en doute… Ce serait dommage.

Autre information à ne pas négliger : le montant des sommes versées doit être indiqué à la fois en chiffres et en lettres, comme sur les chèques.

Une seule exception à cette règle est possible : si vous éditez vos reçus fiscaux sur ordinateur, il suffit alors d’ajouter 3 astérisques de part et d’autre du montant indiqué (exemple : ***1300,00€***).

Bien évidemment, veillez à ce que la signature soit parfaitement lisible.

Le ou la signataire doit également préciser sa fonction au sein de l’association (président(e) ou trésorier(e) par exemple). Cette personne doit être habilitée à encaisser les virements de l’association.

Le saviez-vous ? L'administration fiscale vous conseille de conserver pendant 3 ans vos reçus fiscaux suivant leur édition.

Si vous déclarez votre don sur internet, conservez simplement le reçu fiscal chez vous, pendant 5 ans.

Que vous soyez donateur ou que vous perceviez des dons pour votre association, ne vous débarrassez donc pas de vos reçus fiscaux !

Comment et quand envoyer vos reçus fiscaux ?

Il n'y a pas de règle explicite concernant la manière de faire parvenir vos reçus fiscaux à vos donateurs. Vous pouvez donc le faire par courrier ou par voie électronique, selon vos préférences.

Pour information, l'envoi des reçus par email présente plusieurs avantages :

- Vos donateurs les retrouveront plus facilement dans leur messagerie au moment où ils feront leur déclaration fiscale,

- Ils auront moins de risque de le perdre qu'un papier,

- C’est moins cher et plus rapide que l’impression et l’envoi par voie postale du reçu fiscal.

Concernant la date de l'envoi, elle relève davantage du bon sens que de la règle.

Nous vous conseillons d'envoyer au plus vite le reçu fiscal à vos donateurs, et surtout avant la période de déclaration fiscale !

Cela vous évitera d'oublier cette étape importante, faute de quoi vos donateurs ont peu de chances de renouveler leur générosité la prochaine fois que vous les solliciterez.

Quelles sont les réglementations en matière de reçus fiscaux ?

Que risquez-vous en cas de non conformité / non habilitation à délivrer des reçus fiscaux ?

Bonne nouvelle, depuis le 12 octobre 2018, les associations n'ont (presque) plus rien à craindre concernant le redressement fiscal... tant qu'elles sont de bonne foi !

Avant cette décision n°2018-739, tout organisme permettant à des contribuables de bénéficier d’avantages fiscaux indus était sanctionné par une amende égale à :

- 25% des sommes frauduleuses mentionnées sur ces documents, ou bien

- 100% du montant de l’avantage fiscal indûment obtenu en l’absence de mention de ces sommes.

Depuis octobre 2018, cette amende sera donc appliquée uniquement aux organismes ayant consciemment délivré des documents permettant à un contribuable d’obtenir un avantage fiscal indu.

Si votre mauvaise foi est établie, en tant que dirigeant de l’association au moment de la délivrance des reçus fiscaux, vous êtes tenu responsable de cette faute.

Vous avez donc tout intérêt à délivrer vos reçus fiscaux dans les règles de l'art !

Notion d’intérêt général

La notion d'intérêt général étant parfois difficile à appréhender, il existe depuis 2004 une procédure vous permettant d'obtenir la réponse officielle de l'administration : le rescrit fiscal.

Cette procédure est facultative, mais elle vous permet de vous assurer que votre association est bien d'intérêt général et qu'elle est ainsi habilitée à délivrer des reçus fiscaux.

Pour cela, envoyez une demande par pli recommandé auprès de la Direction départementale des Finances publiques du lieu du siège de l’organisme. Vous pouvez d'ores et déjà télécharger le modèle de la demande.

Nous vous l’accordons, cette procédure facultative peut vite paraître longue (l'administration a 6 mois pour vous apporter une réponse, à compter de la réception de votre demande) et relativement lourde.

Cependant, elle vous permettra d'obtenir une réponse claire, précise et définitive de la part de l'administration fiscale.

Source : Assoconnect.com

Termes & Conditions

S'abonner

Rapporter

Mes commentaires